Топ 5 способов, как Генеративный ИИ повышает доступность и удобство автоматизированной клиентской поддержки

Разговорный ИИ в банковской сфере: Случаи использования и истории успеха 2024 года

- Разговорный ИИ против Генеративного ИИ: В чем разница?

- Преимущества разговорного ИИ в банковской сфере

- Успешные кейсы

- Случаи использования разговорного ИИ

- Предложения Zendesk

Во время Дня инвестора 2023 JPMorgan Chase, банк с крупнейшей капитализацией в мире, сообщил, что искусственный интеллект помог заработать свыше 0,5 миллиарда долларов США благодаря персонализации. Одним из направлений этой технологии, особенно известным своими широкими возможностями в контексте персонализации, является разговорный ИИ.

В этой статье мы рассмотрим разговорный ИИ в банковской сфере на практических примерах, предоставляя вам, читателю, последние реальные доказательства его влияния.

Разговорный ИИ против Генеративного ИИ: В чем разница?

Давайте разберемся с понятием разговорного ИИ. Прежде всего, не следует путать его с генеративным ИИ или GenAI, если коротко. Хотя эти две субтехнологии имеют много общего, а иногда и используются взаимозаменяемо, они имеют разные цели. В отличие от генеративного, разговорный ИИ сосредоточен исключительно на имитации общения так, будто его ведет человек. Для этого он опирается на отдельные базовые модели и сочетание функциональных возможностей машинного обучения (ML), обработки естественного языка (NLP), преобразования текста в речь и речи в текст. Между тем, целью генеративного ИИ является создание контента, такого как текст, изображение или код, на основе знаний, полученных из входных данных пользователя и других источников обучения.

Итак, если их нельзя использовать взаимозаменяемо, могут ли они сосуществовать? Ответ однозначно да! К примеру, Google Cloud в свои пакеты разговорного ИИ включает агентов GenAI, которые обеспечивают все текстовые и голосовые диалоги. На этом этапе вам может быть интересно, существовал ли ранее разговорный ИИ в банковской сфере? Да, существовал. Но он был детерминирован, а не генеративен по своей природе. Детальнее о его эволюции можно узнать из таблицы сравнения ниже.

| Детерминированные агенты ИИ | Агенты генеративного ИИ |

| Думайте о них как о чат-ботах со сценарием. | Скорее похожи на говорящих компаньонов. |

| Полагаются на заранее определенные правила и ответы на основе ключевых слов или «намерений», которые вы определили. | Используют большие языковые модели (LLM) для понимания и реагирования на естественный язык, равно как общаются люди. |

| Отлично подходят для обработки частых вопросов и задач с четкими ответами. | Могут отвечать на открытые вопросы, беседовать и даже генерировать творческие текстовые форматы. |

| Если пользователь спрашивает что-нибудь неожиданное, они могут растеряться. | Ответы основаны на вероятностях. |

Преимущества разговорного ИИ в банковской сфере

Очевидно, разговорный ИИ в банковской сфере может многое предложить, иначе его не внедряло бы множество учреждений по всему миру.

- Он повышает операционную эффективность и снижает затраты. Забирая на себя значительную часть клиентских запросов, разговорный ИИ может значительно снизить нагрузку на колл-центры, что означает снижение потребности в персонале, а также затрат на инфраструктуру и обучение.

- Он масштабируется по принципу «один для многих». Агенты разговорного ИИ могут одновременно вести многочисленные разговоры с разными пользователями. В отличие от людей-представителей службы поддержки клиентов, их не перегрузить большими объемами.

- Он доступен круглосуточно. ИИ-агентов можно развертывать 24/7/365, оказывая постоянную помощь вашим клиентам вне зависимости от часового пояса или праздников, что особенно полезно для глобального бизнеса.

- Он приводит к большему вовлечению и персонализирует опыт. Разговорный ИИ может учиться и адаптироваться к индивидуальным предпочтениям пользователей. Анализируя прошлые взаимодействия и данные пользователей (с должным согласием, конечно), ИИ может адаптировать свои ответы, рекомендации или действия, чтобы лучше отвечать потребностям каждого пользователя.

Однако следует предостеречь, что:

- Он может быть не таким эмпатичным, как человек. Даже те системы ИИ, которые демонстрируют определенную эмпатию, полагаются на заранее запрограммированные ответы или подсказки, которые могут казаться общими или неискренними по сравнению с настоящей эмпатией, которую могут предложить люди.

- Он может быть не обучен решать предельные случаи. Разговорный ИИ учится на массивных наборах данных, но всегда будут сценарии, с которыми он еще не сталкивался. Более того, основной функцией большинства разговорных ИИ является предоставление точной информации или выполнение задач, поэтому, столкнувшись с предельным случаем, ИИ может предоставить приоритет поддержанию точности над предложением креативного решения.

Тем не менее, сфера ИИ развивается стремительными темпами и имеет жесткую конкуренцию вместе со щедрыми бюджетами на исследования и разработку — а это значит, что с высокой вероятностью эти преграды в конечном итоге будут преодолены.

Успешные кейсы

В этом разделе мы рассмотрим игроков рынка, уже использующих разговорный ИИ в банковской сфере и получивших ощутимые результаты.

EVO Banco

EVO Banco является одним из крупнейших цифровых банков Испании, поэтому вполне логично, что он также подался на ИИ-арену. Основным элементом его системы является Speech-to-Text API от Google Cloud. Инструмент функционирует как механизм первоначального захвата данных, превращая аудио из звонков клиентов в удобный текстовый формат. Транскрипция в реальном времени устраняет задержку обработки, обеспечивая немедленный анализ запросов.

После того, как разговор преобразуется в текст, на сцену выходит Dialogflow. Эта передовая платформа обработки природного языка выполняет роль аналитического ядра системы, определяя намерение по каждому взаимодействию. Ищет ли клиент информацию, спрашивает ли конкретное действие или же сталкивается со сложной проблемой, требующей вмешательства человека? Алгоритмы Dialogflow эффективно классифицируют эти запросы, обеспечивая соответствующую маршрутизацию.

На основе классификации намерений Dialogflow система определяет оптимальную стратегию реагирования. На простые вопросы, требующие фактической информации, система может немедленно дать точный ответ. Передача сотруднику осуществляется в случаях сложных запросов или ситуаций, превышающих возможности системы на данный момент.

В свою очередь Dataflow анализирует все взаимодействия с клиентами, выявляя закономерности и извлекая ценные инсайты из каждого разговора. Непрерывное обучение позволяет системе со временем усовершенствовать свои стратегии реагирования, постепенно улучшая способность точно анализировать намерения клиента и предоставлять исключительный сервис. Результаты использования разговорного ИИ в банковской сфере для EVO Banco были просто впечатляющими:

- 85% охват вызовов в контакт-центр.

- 3% доля в структуре издержек контакт-центра.

- 95% точность маршрутизации.

- 2 минуты среднее время ожидания.

Federal Bank

Federal Bank стал первым индийским банком, который ввел цифровизацию во всех физических отделениях. Он также стал пионером в области персональных помощников на основе искусственного интеллекта. Используя решения Google Cloud AI, компания разработала Feddy, который теперь готов прийти на помощь свыше 10 миллионам клиентов в стране.

Но Federal Bank не удовлетворился обычным решением ИИ. Его видение было амбициозным: по-настоящему интерактивный виртуальный агент, способный самостоятельно учиться, обрабатывать сложные банковские операции и позволять клиентам блокировать платежи или даже выбирать новые дебетовые карты — все это из обычного разговора.

Однако путь достижения этой цели был полон вызовов. Банку нужно было оценить десятки поставщиков разговорного ИИ, постоянно сталкиваясь с препятствием в виде ограниченной гибкости запросов. Эти решения могли прекрасно отвечать на простые вопросы, типа «Какой у меня баланс?», но не могли разобрать несколько иную формулировку, например, «Сколько у меня денег?». Кроме того, процесс обучения этих чат-ботов оказался достаточно продолжительным. Federal Bank оценил, что ручное обучение бота для каждого потенциального вопроса составляло примерно тысячу вопросов в месяц, вместе с постоянным усовершенствованием на основе уровня понимания.

Благодаря Dialogflow разговорный ИИ в банковской сфере приобрел долгожданную способность к самообучению, что устранило потребность ручного вмешательства для каждого отдельного вопроса. Новообнаруженная эффективность также позволила Federal Bank сосредоточиться на более широких стратегических целях. Более того, интеграция Dialogflow и TextMagic предложила убедительный набор передовых методов разговорного ИИ. К ним относится и зеркальное отображение, когда бот тонко подстраивает стиль общения под манеру речи клиента.

Результаты выглядят более чем перспективными:

- Увеличение удовлетворенности клиентов на 25%.

- 98% точность предоставленных ответов.

- Рост на 133% количества обработанных обращений.

- Ожидаемое сокращение расходов на обслуживание клиентов в 50%.

- 5 часов времени разработчиков, что экономятся каждый день.

Забронируйте бесплатную консультацию с нашим экспертом. Забронировать сегодня →

Случаи использования разговорного ИИ

В этом разделе приведен обзор некоторых наиболее распространенных случаев использования разговорного ИИ в банковской сфере.

Открытие счета

ИИ может собирать базовую информацию KYC — например, полное имя, подтверждение проживания и дату рождения. Делая это, он может помочь клиентам сделать четкие фотографии удостоверений и других документов в соответствии с требуемым форматом. Впоследствии он может автоматически извлекать данные с помощью оптического распознавания символов (OCR) для уменьшения ошибок ручного ввода и ускорения всего процесса проверки.

Более того, ИИ может анализировать собранные данные на предмет соответствия заранее определенным параметрам риска, связанным с политиками противодействия отмыванию средств (AML) и финансированию терроризма (ATF), отмечая потенциально рисковые случаи дальнейшего рассмотрения сотрудниками комплаенс-отдела.

Предоставление финансовых консультаций

Разговорный ИИ для банков может задавать клиентам вопросы по их финансовым целям, толерантности к риску и финансовому положению. На основе этой информации ИИ может предоставлять персонализированные начальные советы и полезные вспомогательные ресурсы.

Он также может быть отличным обучающим инструментом. Опираясь на сферу интересов, разговорный ИИ может ознакомить клиентов с базовыми концепциями финансовой грамотности, объяснить финансовые продукты и их производные, а также направить пользователей к квалифицированным консультантам-людям в более нюансных ситуациях.

Аналитика сбережений/транзакций

Разговорный ИИ может помочь клиентам отслеживать доходы и расходы, определять сферы, где можно сэкономить, и настраивать автоматические планы бюджетирования для повышения финансовой осведомленности и ответственного управления денежными средствами. ИИ также может помочь клиентам определить майлстоуны и отслеживать прогресс с течением времени, поддерживая их мотивацию и ответственность.

Кроме того, ИИ может автоматизировать повторяющиеся задачи, например оплату счетов, или присылать своевременные напоминания о необходимости экономить или инвестировать. К тому же, ИИ может анализировать привычки затрат и выявлять потенциальные финансовые риски, побуждая пользователей действовать до того, как они перерастут в ощутимые проблемы.

Защита персональных данных

Разговорный ИИ в финансах может провести клиентов через процесс настройки многофакторной аутентификации (МFA), гарантируя, что они выполняют все шаги проверки для подтверждения своей личности перед одобрением транзакций с высокой степенью риска. Этот шаг предполагает вопросы на основе знаний, отправку одноразовых кодов или даже использования биометрической аутентификации посредством распознавания голоса или изображения.

В случае если инцидент уже произошел, ИИ может помочь клиенту сообщить о краже личности в любое время, что обеспечивает более быстрое реагирование по сравнению с традиционными каналами обслуживания клиентов с ограниченным графиком работы.

Защита от мошенничества/афер

Разговорный ИИ может анализировать взаимодействие с пользователями в режиме реального времени, генерируя уведомления о подозрительных моделях поведения, свидетельствующих о мошеннической деятельности. Например, отклонения от обычных расходов, нетипичные речевые шаблоны или попытки получить доступ к счету с неизвестных устройств или местоположений.

Чат-боты также могут учить клиентов передовым методам кибербезопасности, предлагая интерактивные модули по созданию надежных паролей, а также противодействию фишинговым попыткам и методам социальной инженерии.

Чтобы получить дополнительную информацию о базовой инфраструктуре разговорного ИИ в банкинге, ознакомьтесь с нашей статьей об облачном внедрении в финансовых услугах.

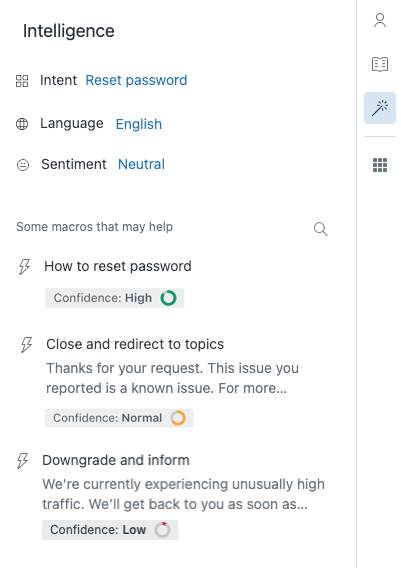

Предложения Zendesk

Компания Zendesk признана лучшим программным обеспечением для службы технической поддержки среднего рынка на G2 — популярном сайте обзоров бизнеса и IT. Что касается ИИ, продукты Zendesk предлагают следующие функции:

- Автоматизированное взаимодействие с клиентами: Освободите своих агентов от повторяющихся задач посредством агентов на базе ИИ, которые могут эффективно обрабатывать стандартные запросы.

- Разговорные боты: Используйте чат-ботов для круглосуточного ответа на частые вопросы и проводите пользователей через стандартные задания, сокращая время ожидания и повышая удовлетворенность.

- Автоматические ответы со статьями: Оказывайте мгновенную поддержку с помощью заранее написанных ответов, которые автоматически ссылаются на соответствующие статьи базы знаний, быстро предоставляя пользователям нужную информацию.

- Динамические ответы: Выходите за рамки статических, предварительно запрограммированных ответов. Zendesk AI может генерировать динамические ответы, адаптированные к конкретному намерению пользователя, обеспечивая более естественный и полезный ход разговора.

- Боты с личностью: Чат-боты в банковской сфере могут получить преимущества от уникальных личностей, созданных для обеспечения увлекательнейшего пользовательского опыта и построения доверия с клиентами, взаимодействующими с ИИ.

- Предлагаемые намерения при создании ответов: Разрешите платформе предлагать релевантные намерения при создании ответов. Это гарантирует, что ваш контент будет правильно классифицирован и направлен нужным пользователям.

- Подсказки о намерениях по вопросам без ответов: Определяйте пробелы в знаниях и подсказывайте намерения нового контента. Этот проактивный подход помогает убедиться, что ваша база знаний будет оставаться актуальной и эффективно отвечать потребностям пользователей.

- Предлагаемые макросы для агентов: Снабжайте своих агентов готовыми макросами, которые использовались для подобных обращений в прошлом, экономя им время и усилия и обеспечивая при этом последовательность общения.

- Знания в контекстной панели: Предоставляйте агентам легкий доступ к соответствующим статьям базы знаний и форумов сообщества непосредственно в окне взаимодействия, позволяя им быстро находить информацию, необходимую для эффективной помощи клиентам.

- Подсказки по контенту для контент-менеджеров: Получайте ценные статистические данные о пробелах в базе знаний и сферах, которые нуждаются в улучшении. Эти данные помогают менеджерам по контенту приоритезировать создание новых материалов.

- Семантический поиск в справочном центре: Используйте мощный поисковый функционал, понимающий намерения пользователей, позволяя им легко находить наиболее точный контент, даже если поисковый запрос не полностью соответствует имеющимся ключевым словам.

Независимо от того, какой тарифный план вы используете сейчас, Cloudfresh имеет статус Zendesk Premier Partner и поможет выбрать пакет функционала, соответствующий вашим уникальным бизнес-сценариям, и запустить полноценный проект по имплементации Zendesk. Все начинается с бесплатной консультации по разговорному ИИ в банковской сфере. Чтобы назначить, пожалуйста, заполните форму ниже.